美股两连跌 两天跌去一千点

昨夜,在特朗普高喊负利率的背景下,美联储主席鲍威尔拒不接受,这令股市投资者倍感失望。市场密切关注美国重启经济的相关争议与美联储主席鲍威尔的讲话。鲍威尔警告经济下行风险显著,称需要更多财政措施支持,暗示不会实行负利率政策。鲍威尔的讲话加剧了市场对美国经济的担忧,而一些重要机构也响应调低了失业率等一些重要数据。

于是,美股就跳水500点,前一个交易日,道琼斯指收跌超450点,这两天已经跌去了近1000点。另外,标普500指数下跌50.10点,跌幅1.75%,报2820.00点;纳斯达克指数下跌139.40点,跌幅1.55%,报8863.17点。

而当日还有消息显示,美国与加拿大计划延长非必要的旅行禁令限期至6月21日,令跌势加剧。两名华尔街著名投资者分别指出美股估值过高、风险回报十分差,也使得市场情绪低落。

另外,数据面上,美国4月生产者价格指数PPI创下2009年4月以来最差表现纪录,这一数据支撑了经济学家认为美国将经历一段时间通货紧缩的观点。

我们重点来说说鲍威尔的讲话:

鲍威尔主要表达了几个观点。

第一,美联储不会考虑负利率,会持续使用当前的各种手段提供流动性;

第二,美国经济的复苏,包括劳动力市场,可能会比想象中更慢,而经济依然面临着显著的下行风险;

第三,鲍威尔呼吁来自美国政府更强劲的财政政策支持。

其实,当前美联储之所以不敢贸然引入负利率,也有不得已的苦衷:

一是担心负利率导致美国银行业信贷意愿下降,影响实体经济复苏;

二是害怕负利率会导致大量美国国债收益率变负,由此触发新一轮海外央行等投资者抛售美元资产避险,再度引发金融市场美元荒;

三是难以评估负利率对金融市场各类金融资产估值调整造成多大的冲击,是否会引爆金融市场剧烈动荡,令美联储此前救市效果前功尽弃。

美联储之所以不愿引入负利率,除了上述三大顾虑,还有两大深层次原因:

一是负利率将导致大量货币基金不愿向短期融资市场输送资金,由此导致短期融资市场流动性再度匮乏,令3月中旬美元荒状况再度卷土重来;

二是负利率将导致大量海外长期投资机构撤离美债,令美联储只能通过“债务货币化”承接巨额美国国债发行募资需求,由此引发资产负债表规模持续急剧膨胀,令美联储货币政策彻底丧失独立性与灵活性。

既然美联储坚决反对实行负利率,那么美联储还能做什么刺激需求?

美联储已经降低利率,并承诺购买大量资产。但他们还有其他工具——例如大规模债券购买和更有力的利率指引。收益率曲线控制——美联储将一个或多个期限美国国债的收益率瞄准在特定水平——可能是束缚与增长最相关的借贷成本的另一种有效方法。美联储副主席Richard Clarida在2019年3月表示,美联储研究了在2008-2009年金融危机及随后时期将利率降至零下的可能性,发现这种可能性“不存在”。

最后,采用负利率的其他国家情况如何?

2014年,欧洲央行成为第一个将短期利率降至零下的主要央行,以对抗持续的经济低迷。日本央行紧随其后,在2016年初实施负利率。到当年年中,世界四分之一经济中的5亿人口生活在负利率之下。由于央行为所有借贷成本提供了基准,负利率蔓延到一系列固定收益证券。央行决策者最近表现出不愿进一步降低负利率,银行也抱怨负利率政策。瑞典央行去年12月成为第一家终止负利率政策的主要央行。

其实,央行反驳也没用 负利率预期正在全球蔓延

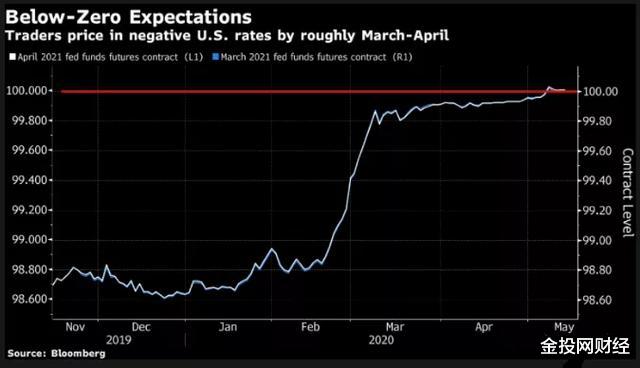

世界各地交易员正不顾央行口头反驳,执意押注负利率前景。

尽管美联储主席杰罗姆·鲍威尔周三表示不可能实施负利率,但联邦基金期货显示市场连续第五天押注负政策利率。虽然鲍威尔讲话后负利率预期略有缓和,但市场依然在为明年上半年实施负利率政策的可能性做准备。

全球投资者预期决策者面临着漫长艰难的经济振兴之路,这种预期反映在市场定价中。本周,英国交易人士也开始押注英国央行将史无前例地采取负利率政策;新西兰投资者同样对负利率下注--该国央行倒是公开表示有这种考虑;在美国,5月7日以来市场上的负利率预期就一直挥之不去。

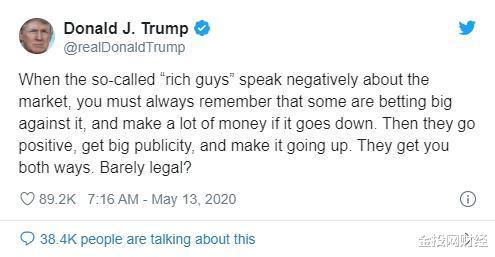

另外,特朗普坐不住了,怒批富人做空股市!

特朗普怒批他们“大举做空”股市

美国总统特朗普在推特上表达了对知名投资者对美国经济和股市前景做出悲观预测的不满。

特朗普在推特上写道,当那些所谓的“富人”说市场的坏话时,你必须永远记住,有些人是在做空市场,如果市场下跌,他们就会赚很多钱。然后他们转而看涨,积极地宣传,以促使市场上升。

尽管股市已从2月份的高点大幅下跌,但自3月23日触及低点以来,已出现反弹。

一些投资者警告说,经济将面临艰难的道路。

华尔街大佬称美股估值过高

由于债券价格上涨以及投资者涌入避险资产,美国10年期美国国债收益率微跌至0.648%。

投资者对大型科技公司股票的强劲需求刺激了近期股市的反弹。标普500指数已将今年的跌幅降至13%,这得益于亚马逊股价上涨28%,微软股价上涨14%。一些投资者表示,大型股的表现掩盖了整个股市的疲软。

华尔街著名的投资者最近几天暗示,股价估计已经超过合理的水平。

对冲基金经理戴维·泰珀(David Tepper)周三对CNBC表示,目前的市场“可能是技术泡沫之后我所见过的第二高估的市场”。

斯坦利·德鲁肯米勒(Stanley Druckenmiller)周二对纽约经济俱乐部(Economic Club)表示,“股本的风险回报可能和我在职业生涯中所见的一样糟糕。”

道琼斯市场数据显示,最近几天,标准普尔500指数的交易价格为未来12个月预期的21.14倍,为2002年3月以来的最高水平。但是,鉴于新冠肺炎大流行和经济复苏的不确定性,投资者对未来几个季度的利润预测的可靠性提出了质疑。

油价上行进入振荡区间,成本提振减弱

周三国际油价全线下跌,美油6月合约收跌1.01%报25.52美元/桶,美油7月合约收跌1.56%报25.92美元/桶,终结两连涨;布油跌1.83%报29.43美元/桶。消息上,美国EIA公布的数据显示,截至5月8日当周美国除却战略储备的商业原油库存意外下降,精炼油库存和汽油库存基本符合预期。欧佩克公布最新月报,将二季度原油需求预期下调300万桶/日,欧佩克以外的所有产油国截至目前宣布减产360万桶/日,沙特、俄罗斯能源部长发布联合声明称,坚定致力于恢复平衡油市。

进入5月份,国际油价在减产利好和需求预期修复的驱动下小幅回升,上周Brent在30美元/桶上下波动、WTI在26美元/桶上下波动,价格重心整体较4月底提升。短期油价回升后进入区间振荡状态,而目前供需过剩仍难彻底扭转,价格上行有“天花板”,预计WTI上方压力位在30美元/桶、Brent在36美元/桶附近。

短期利好驱动:一是OPEC+减产逐步兑现。5月1—5日俄罗斯原油总产量接近该国承诺的850万桶/日产量目标;美国原油产量初显下降态势,5月1日当周日均产量1190万桶,比前周减20万桶,同比减30万桶。根据减产协议,OPEC成员国5—6月产量需要减少747万桶/日,目前的减产力度较目标仍有差距,但低油价下产油国对减产的配合度提升,将有助于目标的达成。二是需求改善预期向好。中国复工全面推进、欧美也陆续宣布经济重启计划,出行需求将首先令油品消费改善,炼厂开工回升(5月初美炼厂开工率升至70.5%、4月份中国主营炼厂原油加工量环比增长7.13%),原油和油品库存压力改善(美汽油库存环比减316万桶)。预计,短期供需改善将继续对油价形成托底支撑。

中期压力仍存:一方面,原油减产与油价的关系或转变。前期低油价刺激减产,但随着减产的深入油价回升后,高油价将再度刺激产量增加。目前减产协议主要约束的是OPEC成员国,而美国的减产基本是市场调节的行为,30美元/桶以上的价格将吸引页岩油产量恢复(Diamondback、Parsley、Centennial Resource等页岩油公司均表示若油价回升将提升产量)。上周美国得州原油监管机构确定放弃采取欧佩克式的减产配额,驳回了减产动议,因此,若油价大幅回升将使无协议约束的页岩油生产重启。另一方面,需求的改善是基于疫情的缓解,若复工带来疫情的二次暴发,则需求或重回低点。